-

文件依据:

《财政部关于修订印发<企业会计准则第14号——收入>的通知》(财会〔2017〕22号)

第十七条合同中存在重大融资成分的,企业应当按照假定客户在取得商品控制权时即以现金支付的应付金额确定交易价格。该交易价格与合同对价之间的差额,应当在合同期间内采用实际利率法摊销。

合同开始日,企业预计客户取得商品控制权与客户支付价款间隔不超过一年的,可以不考虑合同中存在的重大融资成分。

案例

例一:

甲企业与乙公司签订货物销售合同,合同约定甲企业2年后向乙公司交货,如果2年后支付货款,则需支付10000万元,如在签订合同时点支付,则只需支付8900万元,乙公司选择在签订合同时点支付。假设甲企业在2年后交付时点转移该货物的控制权。(假设不考虑增值税)

分析:

假设内含利率为I,则有等式如下:

10000*(P/F,I,2)=8900

(P/F,I,2)=0.8900

查询《复利现值系数表》,得出I=6%

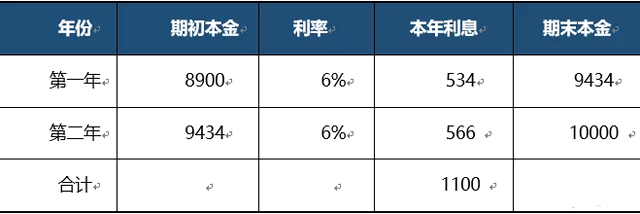

考虑到甲企业收款时间与交付货物时间的间隔超过一年,以及现在市场利率等因素,甲企业认为此合同含有重大融资成分,简单理解,甲企业为了现在取得8900万元的本金,付出了1100万元的利息(年复利6%)成本。

根据22号文件规定,应对含有重大融资成分的合同交易价格进行调整,调整规则如下:

1、假定客户在取得商品控制权时即以现金支付的应付金额确定交易价格:

两年后甲企业转移控制权,此时现金支付的应付金额是10000万元,因此10000万元是交易价格,即计入收入的金额。

2、该交易价格与合同对价之间的差额,应当在合同期间内采用实际利率法摊销:

交易价格10000万元,合同对价8900万元,差额1100万元,在合同2年期间用实际利率法摊销:

分录:(单位:万元)

(1)收到货款时:

借:银行存款 8900

借:未确认融资费用 1100

贷:合同负债 10000

(2)确认融资费用影响:

借:财务费用 534(8900*6%)

贷:未确认融资费用 534

(3)2年后交付产品时:

借:财务费用 566(9434*6%)

贷:未确认融资费用 566

借:合同负债 10000

贷:主营业务收入 10000

例二:

甲企业与乙公司签订设备销售合同,合同约定合同签订日即交付设备,合同约定交易金额2000万元,乙公司于每年年末支付400万元,甲企业现在销售该设备的市场价格为1600万元。假设在交付设备时控制权转移。

分析:

假设内含利率为I,则有等式如下:

400*(P/A,I,5)=1600

(P/A,I,5)=1600/400=4

查询《年金现值系数表》,得知:

(P/A,7%,5)=4.1002

(P/A,8%,5)=3.9927

因此,I介于7%和8%之间,插入法计算:

(8%-7%)/(8%-I)=(3.9927-4.1002)/(3.9927-4)

解得I=7.932%

考虑到甲企业收款时间与交付货物时间的间隔超过一年,以及现在市场利率等因素,甲企业认为此合同含有重大融资成分,简单理解,甲企业借出去1600万元的本金(以货物的形式),分5年等额收款2000万,获得了400万元的利息收益。

根据22号文件规定,应对含有重大融资成分的合同交易价格进行调整,调整规则如下:

1、假定客户在取得商品控制权时即以现金支付的应付金额确定交易价格:

合同签订日甲企业转移控制权,此时现金支付的应付金额是1600万元,因此1600万元是交易价格,即计入收入的金额。

2、该交易价格与合同对价之间的差额,应当在合同期间内采用实际利率法摊销:

交易价格1600万元,合同对价2000万元,差额400万元,在合同5年期间用实际利率法摊销:

注:第五年利息调整尾数0.07元

分录:(单位:万元)

(1)合同签订日转移设备:

借:长期应收款 2260

贷:主营业务收入 1600

贷:应交税费——待转销项税额 260

贷:未实现融资收益 400

(2)年末收取货款:

借:银行存款 452

贷:长期应收款 452

借:应交税费——待转销项税额 52

贷:应交税费——应交增值税(销项税额) 52

借:未实现融资收益 126.91

贷:财务费用 126.91

每年均按照分录(2)进行处理,按照实际利率法摊销未实现融资收益的金额按照上述表格。

总结

1、合同存在重大融资成分的,不论控制权转移在何时,均在控制权转移时的应付金额确定交易价格。

2、交易价格与合同对价的差额,在合同期间按照实际利率法摊销;

3、如交易价格大于合同对价,则是为了获得资金时间价值付出的融资费用;如交易价格小于合同对价,则是因失去资金时间价值获得的融资收益(补偿)。

4、重大融资成分的豁免条件:控制权转移与支付价款间隔不超过一年的。

- 上一篇:电子税务局中电子缴款报错该如何处理

- 下一篇:专票不能抵扣的四大类项目有哪些

-

出售交易性金融资产怎么做分录

满足以下条件之一的金融资产应当划分为交易性金融资产:1、企业持有的直接指定为以公允价值计量且其变动计入当期损益的金融资产也在"交易性金融资产"科目核算。&quo

-

可供出售金融资产等于被投资单位净资产份额吗

可供出售金融资产等于被投资单位净资产份额吗,经常有小伙伴遇到这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。可供出售金融资产发生的减值损失,应当计入当期损益;如果可供

-

可供出售金融资产现金股利分录

可供出售金融资产现金股利分录,经常有小伙伴遇到这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。答:(一)企业取得可供出售金融资产1.股票投资借:可供出售金融资产----成

-

融资租赁租入设备所得税处理怎么做

融资租赁租入设备所得税处理怎么做,会计们日常工作中一定会遇到所得税的各种问题,下面为大家整理了热门内容,一起来看下。企业所得税法实施条例第四十七条规定,企业根据生产经营活动的

-

融资租入固定资产入账标准有哪些

融资租入固定资产入账标准有哪些,关于固定资产的问题一直是各位会计们关注的,本文数豆子为大家整理了相关内容,一起来看看。租赁期满时,资产的所有权转让给承租人;承租人有购买租赁资

-

长期股权投资是否属于金融资产呢

长期股权投资是否属于金融资产呢,关于这个问题一直被各位会计们所关注,本文整理了会计中与金融资产相关的内容,一起来看看。金融资产包括:交易性金融资产、持有至到期投资、贷款和应收

-

交易性金融资产怎么确认

交易性金融资产怎么确认,关于这个问题一直被各位会计们所关注,本文整理了会计中与金融资产相关的内容,一起来看看。交易性金融资产怎么确认?答:新会计准则规定,满足以下条件之一

-

融资租赁印花税怎么交

融资租赁印花税怎么交,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。融资租赁印花税怎么交根据财政部、国家税务总局《关于融资租赁合同有关印花税政策的通

-

资产负债表中交易性金融资产是什么怎么体现

资产负债表中交易性金融资产是什么怎么体现是会计工作中常见的问题,如果不太了解这方面的内容,别担心。本文数豆子就针对交易性金融资产和大家做一个相关的介绍,一起来看看吧。

-

经营性租赁和融资租赁的区别

经营性租赁和融资租赁的区别是什么?经营租赁,又称为业务租赁,是融资租赁的对称。是为了满足经营使用上的临时或季节性需而发生的资产租赁。经营租赁是一种短期租赁形式,它是