-

本文讨论的前提是投资者在认缴出资的截止时间前发生的,或者是投资者在规定期限内缴足其认缴投资额的情况下。如果发生了到期应缴未缴的情况,我后期将单独写一篇文章给大家分析。

首先我们将借款分为有偿借款还是无偿借款哈!

企业无偿向股东借款:

股东如何处理:

1、增值税:个人无偿借款给企业不涉及增值税。

2、个人所得税:《中华人民共和国个人所得税法》及实施条例增加了反避税条款,个人与其关联方之间的业务往来,不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由,税务机关有权按照合理方法进行纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

所以,如果个人股东无偿借款给其关联企业使用,税务机关一般是不认可的,会存在被主管税务机关按照同期金融机构代开利息纳税调整,缴纳个人所得税的风险。

企业如何做税前扣除:

既然是无偿,企业没有发生利息支出,就不存在税前扣除的问题了。

企业有偿向股东借款:

股东如何处理:

同样根据个人所得税法的反避税条款,利息尽量跟市场行情持平,否则会因不符合独立交易原则被税务机关纳税调整。那有小伙伴问,我多支付利息,多交个税还要纳税调整吗?我们要想到另一面,企业可能会因此多在企业所得税前扣除,减少缴纳的企业所得税。

企业如何处理:

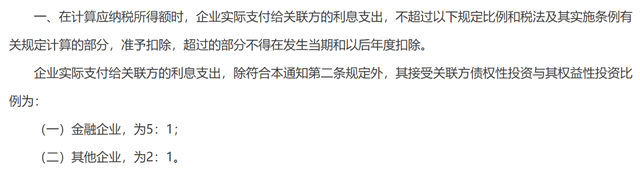

根据(国税函〔2009〕777号)的规定:企业向股东或其他与企业有关联关系的自然人借款的利息支出,应根据《中华人民共和国企业所得税法》(以下简称税法)第四十六条及(财税〔2008〕121号)规定的条件,计算企业所得税扣除额。

企业做税前扣除有利率和金额上的双重限制。

利率上不能超过金融机构的同期同类贷款利率,金额上受关联方债资比的限制。

- 上一篇:银行汇票的背书怎么做

- 下一篇:高温费的账务处理

-

被合并企业少数股东权益怎么合并抵消?

首先,需要明确的是被合并企业的少数股东权益是什么。他们持有的股份比例相对较小,通常不足20%。因此,在合并中他们的意见往往难以得到充分的体现和保障。同时,在合并后,他们的利

-

监事是股东吗(股东、董事和监事傻傻不分?)

(二)选举和更换非由职工代表担任的董事、监事,决定有关董事、监事的报酬事项;股东、董事和监事,都是公司在设立时的必备组成人员,同时也在公司的日常经营活动中扮演着重要的角色。董事、股

-

公司向股东借款如何归还

公司向股东借款如何归还,一起来看看数豆子为大家整理的内容。公司向股东借款如何归还公司股东承担债务的情形如果存在以下情况,公司股东就需要对公司的债务承担偿还义务。1、股东未履行

-

股东借款转增资本公积账务处理

股东借款转增资本公积账务处理,最近很多小伙伴关注这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。首先,公司向股东的借款转增实收资本是可以的,不过数豆子建议办理以下程

-

股东现金收据可以入外账的实收资本吗

股东现金收据可以入外账的实收资本吗,在会计行业经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。1、现金做为注册资金处理,要求以其公司股东名存与公司基本账户中

-

注册公司股东出资时间怎么填

注册公司股东出资时间怎么填,财务人员经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。不用马上交齐资金,现在没有能力缴纳注册资金不影响,首次缴纳不低于注册资金

-

公司注销后公司房产过户给股东是否需要缴税

公司注销后公司房产过户给股东是否需要缴税,在会计行业经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。当然需要缴税。政策依据:根据《中华人民共和国营业税暂行条

-

股东投入的旧机器设备如何进行账务处理

股东投入的旧机器设备如何进行账务处理,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。案例分析股东投入的旧机器设备如何进行账务处理?答:对于股东投入的旧机

-

公司亏损由股东承担如何处理

公司亏损由股东承担如何处理是会计工作中常见的问题,如果不太了解这方面的内容,别担心。本文数豆子就针对公司亏损由股东承担和大家做一个相关的介绍,一起来看看吧。公司亏损由

-

股东权益是净资产吗?

股东权益是净资产吗?净资产,前面没有任何定语的情况下,就等于所有者权益。所有者权益=归属于母公司所有者权益+少数股东权益之和。净资产和股东权益有区别么?