-

问题: 企业在对固定资产定期更换配件时,如果替换配件的成本满足初始确认固定资产的条件‚如何处理?固定资产在更新改造过程中发生了替换部件,如果替换部件有变价收入,这个变价收入是冲减在建工程的成本,还是计入营业外收支?

解析:

《企业会计准则第4号——固定资产》应用指南

第二条规定 固定资产的后续支出

固定资产的后续支出是指固定资产在使用过程中发生的更新改造支出、修理费用等。

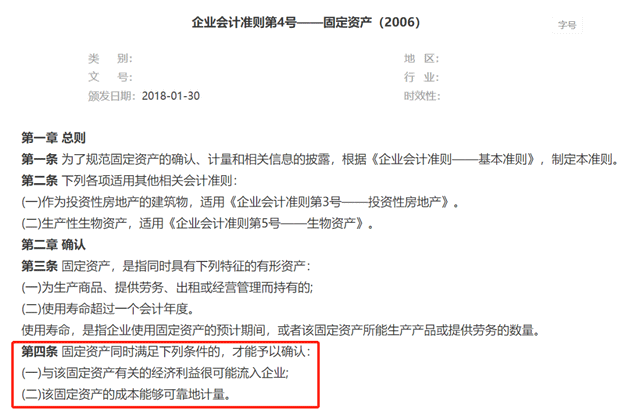

固定资产的更新改造等后续支出,满足本准则第四条规定确认条件的,应当计入固定资产成本,如有被替换的部分,应扣除其账面价值;不满足本准则第四条规定确认条件的固定资产修理费用等,应当在发生时计入当期损益。

第五条规定 经营租入固定资产改良

企业以经营租赁方式租入的固定资产发生的改良支出,应予资本化,作为长期待摊费用,合理进行摊销。

固定资产定期更换配件属于固定资产的后续支出,应该按照《固定资产》准则关于后续支出的规定进行处理。企业定期更换相关配件通常属于固定资产的日常修理维护支出,应在发生时直接计入当期损益,因此,不存在是否区分替换配件成本金额大小的问题。如果属于固定资产的更新改造支出,只要符合固定资产的确认标准,则将其计入固定资产成本,也不区分金额的大小。

案例:甲企业为增值税一般纳税人,对一项原值为100万元、已提折旧30万元的固定资产进行改扩建,发生该扩建支出48万元,被替换部分的账面价值为10万元,取得变价收入1.13万元,则该项固定资产进行更换后的原价=100-30+48-10=108 (万元) ,会计处理如下:

固定资产账面价值转入在建工程:

借:在建工程 70

累计折旧 30

贷:固定资产 100

发生改扩建工程支出:

借:在建工程 48

贷:银行存款等科目 48

替换部分按照账面价值冲减在建工程

借:营业外支出 10

贷:在建工程 10

被替换部分变价收入

借:银行存款 1.13

贷:营业外支出 1

应交税费-应交增值税(销项税额) 0.13

达到预定可使用状态:

借:固定资产 108

贷:在建工程 108

总结:

(1) 资本化的后续支出

①固定资产发生可资本化的后续支出时,企业一般应将该固定资产的原价、已计提的累计折旧和减值准备转销,将账面价值转入在建工程,并停止计提折旧。

借:在建工程

累计折旧

贷:固定资产

②发生可资本化的后续支出,通过“在建工程”科目核算

借:在建工程

贷:银行存款

③如果有替换资产,将被替换部分的账面价值扣除

借:银行存款或原材料(入库残料价值)

营业外支出(净损失)

贷:在建工程(被替换部分的账面价值)

④固定资产改扩建工程达到预定可使用状态

借:固定资产

贷:在建工程

- 上一篇:残疾人保障金怎么计算举例说明

- 下一篇:留抵退税的进项构成比例怎么计算

-

固定资产计提折旧的计算公式是什么

固定资产折旧怎么计算?首先要确定固定资产的折旧年限和残值率一般现在的话,税务局没有明文的规定,都是按照公司的具体来做。计算固定资产折旧,你只要掌握以下方法就可以了:固定资产提足折

-

残值是什么意思 固定资产的残值怎么确定

企业应当根据固定资产的性质和使用情况,合理确定固定资产的预计净残值。预计净残值一经确定,不得随意变更。固定资产残值是固定资产残余价值的简称,指固定资产报废清理时收回的一些残余材料的

-

小规模固定资产,无形资产部分怎么汇算清缴

小规模固定资产,无形资产部分怎么汇算清缴?填写A105080资产折旧、摊销及纳税调整明细表。对于不征税收入形成的资产,其折旧、摊销额不得税前扣除。第4列至第8列税收金额不包含

-

固定资产的后续支出符合资本化的条件

固定资产的后续支出符合资本化的条件是什么资本化后续支出是指在原有的固定资产之类的资产进行改建、扩建就叫资本化后续支出。固定资产后续支出确认原则:固定资产后续支出,如

-

母子公司间固定资产调拨怎么处理

母子公司间固定资产调拨怎么处理,数豆子为大家整理相关资料。母子公司间固定资产调拨怎么处理母子公司分别是独立的法人,财务上独立核算,可以根据折旧后的净值,或者双方约定合理价钱,

-

新会计准则下固定资产使用年限是多久

新会计准则下固定资产使用年限是多久,数豆子为大家整理了如下内容。新会计准则下固定资产使用年限是多久固定资产是什么?固定资产是指同时具有以下特征的有形资产:1。为生产商品、提供劳

-

固定资产转移给其他公司怎么交税

固定资产转移给其他公司怎么交税,最近很多小伙伴关注这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。答:固定资产包括动产和不动产,固定资产可能转移到企业外部,也可能是企

-

计提固定资产折旧涉及的会计科目

计提固定资产折旧涉及的会计科目,最近很多小伙伴关注这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。计提固定资产折旧可能涉及的会计科目有:借记“制造费用”、“管理费用”

-

处理固定资产大于净值增值税会计分录

处理固定资产大于净值增值税会计分录,财务人员经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。这个事情值得注意:反映在账上就要交所得税,由于他增加了资产所得。

-

固定资产加速一次性折旧会计分录

固定资产加速一次性折旧会计分录,在会计行业经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。对于将固定资产一资性计入成本费用,会计上必须作账,税法上才允许一次